La técnica del costo anual uniforme equivalente o CAUE, por sus siglas, es útil a la hora de evaluar alternativas de inversión que presenten flujos de caja irregulares y que incluso puedan tener tiempos de duración distintos. El método permitirá calcular lo que costarán anualmente (o en cualquier período) las distintas alternativas o proyectos, con el propósito de escoger el que suponga el menor costo. La técnica es extrapolable al caso de los beneficios, en cuyo caso la llamaremos beneficio anual uniforme equivalente (BAUE).

Otro tópico que trataré en esta entrega es el de la depreciación o amortización de los activos. Sólo cubriré los fundamentos de lo que se conoce como depreciación lineal.

Conceptos previos necesarios

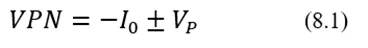

Valor presente neto (VPN): es el valor actual de una serie de flujos de efectivo (VP) que incluye la inversión inicial (I0). Esto es:

Valor de salvamento o de rescate: es el valor al que puede ser vendido un activo en cualquier momento de su vida útil. Es el valor de mercado y representa un ingreso para quien lo vende.

Vida útil: período durante el cual un activo puede ser utilizado en la actividad para la que fue diseñado; normalmente se mide en años. El fin de la vida útil de un activo es, en definitiva, una decisión del analista de inversión, cuyo momento no tiene necesariamente que coincidir con el momento en que el activo queda inservible por completo. Es decir, un analista puede decidir para un proyecto determinado que la vida útil de una máquina es ocho años, aunque la máquina pueda continuar operando por mucho más tiempo (podría, por ejemplo, ser vendida a otra persona al final de los ocho años para comprar una más moderna).

Alternativas mutuamente excluyentes: son propuestas viables de inversión que no pueden ser emprendidas en conjunto sino que la selección de una excluye de forma automática a la(s) otra(s). No invertir (NH o No Hacer) también es una alternativa, la más sencilla. La alternativa NH tiene un VPN = 0.

Costo anual uniforme equivalente (CAUE): Fundamentos

Como ya indiqué, es una técnica de comparación de alternativas de inversión que implica que todos desembolsos y/o ingresos irregulares que se realicen durante la vida útil de cada propuesta se conviertan en una serie uniforme periódica. Este método recibe, con frecuencia, otros nombres en la bibliografía especializada: valor anual (VA), costo anual equivalente (CAE), equivalente anual (EA) o valor anual equivalente (VAE). Posee la misma interpretación económica que el valor “A” de las anualidades estudiadas en entregas anteriores, y su ecuación es:

La regla de selección, basada en la más elemental lógica, nos dice que aquella alternativa con el menor CAUE, o con el mayor BAUE, debería ser escogida.

Ejemplo 6.1 (Tomado y adaptado del ejemplo 4.1 de Baca (2007))

Se tienen dos alternativas mutuamente excluyentes para un nuevo proceso de producción. La primera es semiautomática y requiere de una inversión inicial de 1.500 $. Los costos de mano de obra son elevados y ascienden a 3.100 $ al final del primer año; se espera que se incrementen 10% al año. Los costos anuales de mantenimiento son de 1.600 $. Al final de un período de cinco años, el equipo se puede vender en 300 $. El proceso alterno, mucho más automatizado, tiene un costo inicial de 6.300 $, pero los costos de mano de obra sólo ascienden a 900 $ al final del primer año y también tendrán incrementos del 10% anual; los costos de mantenimiento, por su parte, son de 2.800 $ al año. El equipo se puede vender en 1.100 $ al final de la vida útil de cinco años. Seleccione la mejor alternativa desde el punto de vista económico si la tasa de rendimiento esperada es de 10% anual.

Solución

La figura 8.1 muestra los diagramas de flujo de efectivo de ambas alternativas.

Figura 8.1.

Observe que cada alternativa incluye cuatro componentes: la serie gradiente geométrico (costos de mano de obra), la serie uniforme (costos de mantenimiento), el valor de rescate y la inversión inicial. Calculemos el valor presente de cada uno con su fórmula correspondiente para luego obtener el VPN y el CAUE de cada alternativa, a los efectos de poderlas comparar.

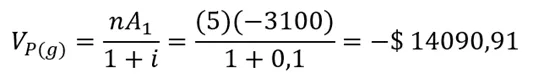

Como la tasa de interés y la tasa de crecimiento de los flujos de caja son iguales, aplicamos la rama apropiada de la ecuación para el cálculo del valor presente de una serie geométrica, cubierta en entregas anteriores, para el primer componente:

Luego, el valor presente del segundo componente sería el de una serie uniforme de pagos:

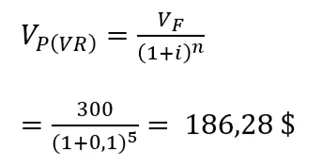

El tercer componente, el valor de rescate, tiene un valor presente de:

Como la inversión inicial ocurre en t = 0, no hace falta descontarla con la tasa de rendimiento. Para calcular el VPN, sumamos algebraicamente los flujos de caja netos (tres erogaciones y un ingreso); por tanto:

Luego, aplicamos la ecuación (8.2) para obtener el CAUE de esta alternativa:

Para analizar la segunda alternativa procedemos de la misma forma:

Se escoge, entonces, la alternativa 2 porque tiene el menor CAUE en valor absoluto. Luego del cálculo del CAUE, cada alternativa queda transformada en una anualidad, tal como lo ilustra la figura 8.2.

Figura 8.2.

Depreciación y amortización

Ambos conceptos tienen que ver con la pérdida de valor de un activo con el paso del tiempo. El primero se aplica a activos fijos, como maquinaria y equipos, mientras que el segundo a activos intangibles, como la compra de marcas, patentes, gastos de instalación, entre otros.

En muchos países, el ordenamiento jurídico permite que estos mecanismos se usen para deducir impuestos. Se entiende que el impuesto sobre la renta o ISLR, por ejemplo, se paga al restar de los ingresos todos los gastos comprobables. A la diferencia que resulta se le llama utilidad antes de impuestos y supone un pago mayor de impuestos mientras mayor sea. En consecuencia, el hecho de que legalmente se permita incluir la depreciación y la amortización como parte de los gastos, reduce la utilidad antes de impuestos y, lógicamente, la cantidad de dinero que retiene el Estado.

Aunque la depreciación en sí no representa un flujo de efectivo, da lugar a cambios en los flujos de efectivo del proyecto o empresa porque el monto de la depreciación fiscal se usa para deducir impuestos.

Depreciación lineal o en línea recta (LR)

Es un método que consiste en recuperar paulatinamente el valor del activo en una cantidad constante a lo largo de cada uno de los años de vida fiscal, de forma que si se grafica el valor en libros versus el tiempo, se obtendrá una recta.

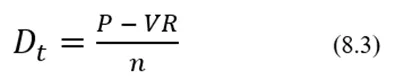

En ocasiones, el cálculo de depreciación relativo al pago de impuestos difiere del que se hace en la planificación financiera. En el primer caso, los gobiernos suelen obligar a las empresas a depreciar anualmente sus activos en un porcentaje fijo y a considerar que el valor de rescate es cero al final de la vida fiscal; en el segundo, es posible tener un valor de rescate distinto de cero al final de la vida útil o del período de análisis, y la vida útil no tiene por qué coincidir con la vida fiscal. La fórmula que nos permite hallar el cargo por depreciación en un año cualquiera (Dt) es:

“P” es el costo inicial o valor de adquisición del activo, “VR” el valor de rescate o valor de salvamento y “n” la vida útil o vida depreciable. Al cociente 1/n se le suele denominar tasa de depreciación:

Valor en libros

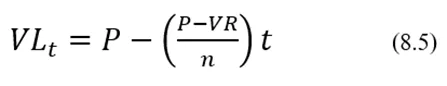

Todos los cargos de depreciación que se apliquen a un activo determinado deben registrarse en los libros contables pertinentes, dado que tienen efectos fiscales importantes. Como cada cargo es una recuperación de la inversión, cada vez que la empresa recupera parte del activo, éste vale menos para el fisco. El valor del activo para el fisco se llama valor en libros (VLt) y disminuye año tras año hasta llegar el valor de rescate. La fórmula para calcularlo es:

Si un determinado activo tiene una tasa muy alta de depreciación, se considera que se desgasta muy rápido por su uso o porque se vuelve tecnológicamente obsoleto de manera veloz. Los cargos por depreciación se registran anualmente en el balance general de las empresas.

Ejemplo 6.3 (Tomado y adaptado del ejemplo 5.1 de Baca (2007))

Se adquirió un activo por 150.000 $ con una vida útil de cinco años. Determina el cargo por depreciación anual y el valor en libros de cada año si: a) se considera un valor de salvamento de cero; b) el valor de salvamento es de 30.000 $. La depreciación es lineal.

Solución

a) El cargo anual es:

Entonces, construimos una tabla apropiada para ver el efecto en el valor en libros. Con cada cargo anual, VL disminuye y el valor recuperado aumenta en la misma magnitud.

b) Ahora, el cargo anual es de:

Sólo unas pinceladas sobre depreciación acelerada

La depreciación acelerada es un método que consiste en recuperar la inversión original en un activo mediante un porcentaje mayor durante los primeros años a partir de la adquisición. Para la empresa, esto es conveniente dado que la protección fiscal será mayor al principio, cuando la empresa requiere de más efectivo para crecer y estabilizarse. En otras palabras, estos métodos postergan parte de la carga impositiva a períodos posteriores de la vida útil del activo.

Entre los modelos de depreciación acelerada destacan: el modelo del saldo decreciente (SD), el de saldo doble decreciente (SDD), el de la suma de los dígitos anuales (SDA), el sistema modificado acelerado de recuperación de costos (SMARC), entre otros (ver Figura 8.3).

Figura 8.3.

Referencias y complementos

Baca, Gabriel (2007): Fundamentos de Ingeniería Económica. Cuarta edición. Editorial Mc. Graw Hill, México.

Blank, Leland y Tarquin Anthony (2007): Ingeniería Económica. Séptima edición. Editorial Mc. Graw Hill, México.

Garay, Urby y González Maximiliano (2007): Fundamentos de finanzas con aplicaciones al mercado venezolano. Segunda edición. Ediciones IESA, Caracas.